プレスリリース

オカネノホンネ「全国1万人の保険実態調査 2023年」 調査結果を発表 ~個人の保険加入率は医療保険45.8%、終身保険(死亡保険)41.0%、生命保険非加入は 約29.1%、公的な社会保険制度への理解をしていない人が半数以上~

株式会社CARTA HOLDINGSのグループ会社で、マーケティングソリューション事業を展開する株式会社DIGITALIO(東京都渋谷区、代表取締役CEO:古谷 和幸、代表取締役COO:安藤 敦士)が運営する金融情報メディア『オカネノホンネ』(https://okanenohonne.com/)は、2023年4月7日、ECナビ会員を対象に、「保険」利用状況に関するアンケート調査を実施いたしました。

生命保険文化センターの調査では、生保加入の「世帯」に対しての調査結果は定期的に公表されています。本調査では「世帯」ではなく「個人」の加入を1万人規模で調査することで、より個人の保険加入に対しての実態が見えてきました。

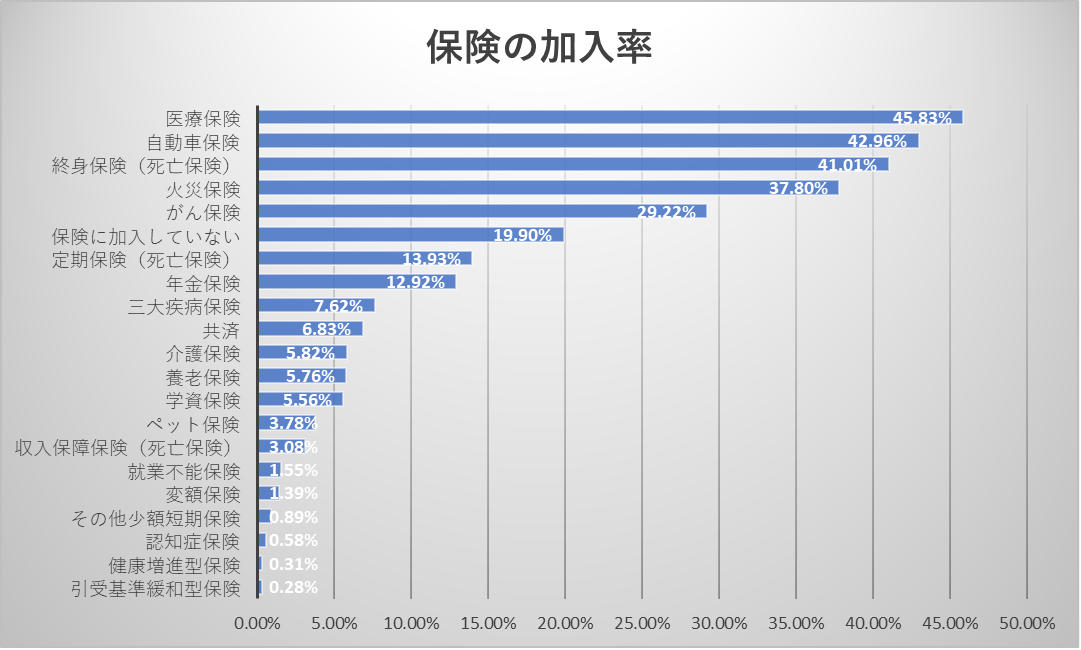

保険の加入率

Q:加入している民間の保険の種類を教えてください。(複数回答可)

生命保険分野での個人の加入率の上位は以下の通りです。

1位:医療保険45.8%

2位:終身保険(死亡保険)41.0%

3位:がん保険29.2%

4位:定期保険(死亡保険)13.9%

5位:年金保険12.9%

また、生命保険と損害保険いずれの保険にも加入していない人は19.9%という結果でした。

いずれの生命保険(医療保険含む)にも加入していない人は29.1%でした。

生命保険文化センターの2021(令和3)年度「生命保険に関する全国実態調査」では「生命保険(個人年金保険を含む)の世帯加入率は89.8%」、また「生保加入世帯における医療保険の加入率93.6%」と高い加入率が発表されています。本調査では医療保険の個人の加入率は45.8%であり、2つの調査間で大きな乖離がありました。

両調査においては、単位が「世帯」か「個人」かや、「医療特約」を含めるかどうかなどの違いがあり、一概に2つの調査を比較はできませんが、「個人」として保険加入検討の際のひとつの参考値となります。

オカネノホンネ編集部では、保険の必要性や、保険商材の選び方に関する記事も数多く掲載しています。以下の記事では自身の目的や年齢・家族構成などの状況別の生命保険の必要性について解説しています。

▼記事情報

・タイトル:目的・年代・家族構成別、生命保険の選び方

・URL:https://okanenohonne.com/archives/1648

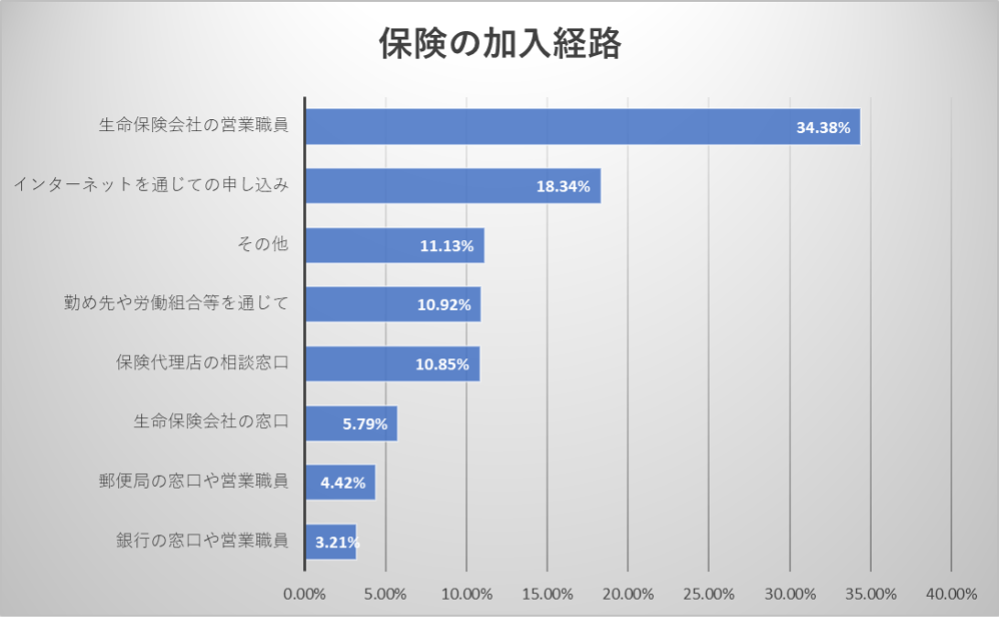

保険の加入経路

Q. 保険はどこ経由で加入しましたか。(複数回答可)

保険加入は依然として、生命保険の営業職員によるものが34.3%と最多の割合を占めます。一方、近年増加傾向のチャネルであるインターネット経由が18.3%、保険代理店経由が10.8%とそれぞれ一定のボリュームを占めています。

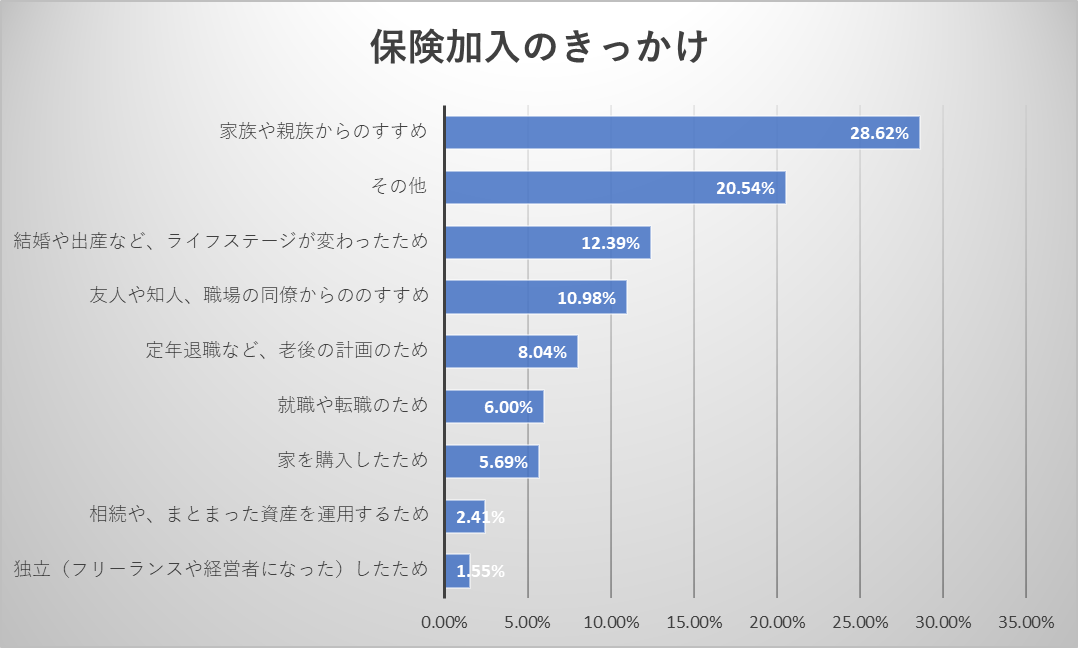

民間の保険加入のきっかけ

Q. 民間の保険加入のきっかけを教えてください。(複数回答可)

「家族や親族からのすすめ」や「ライフステージの変化」をきっかけに保険の加入を検討する人が多いです。

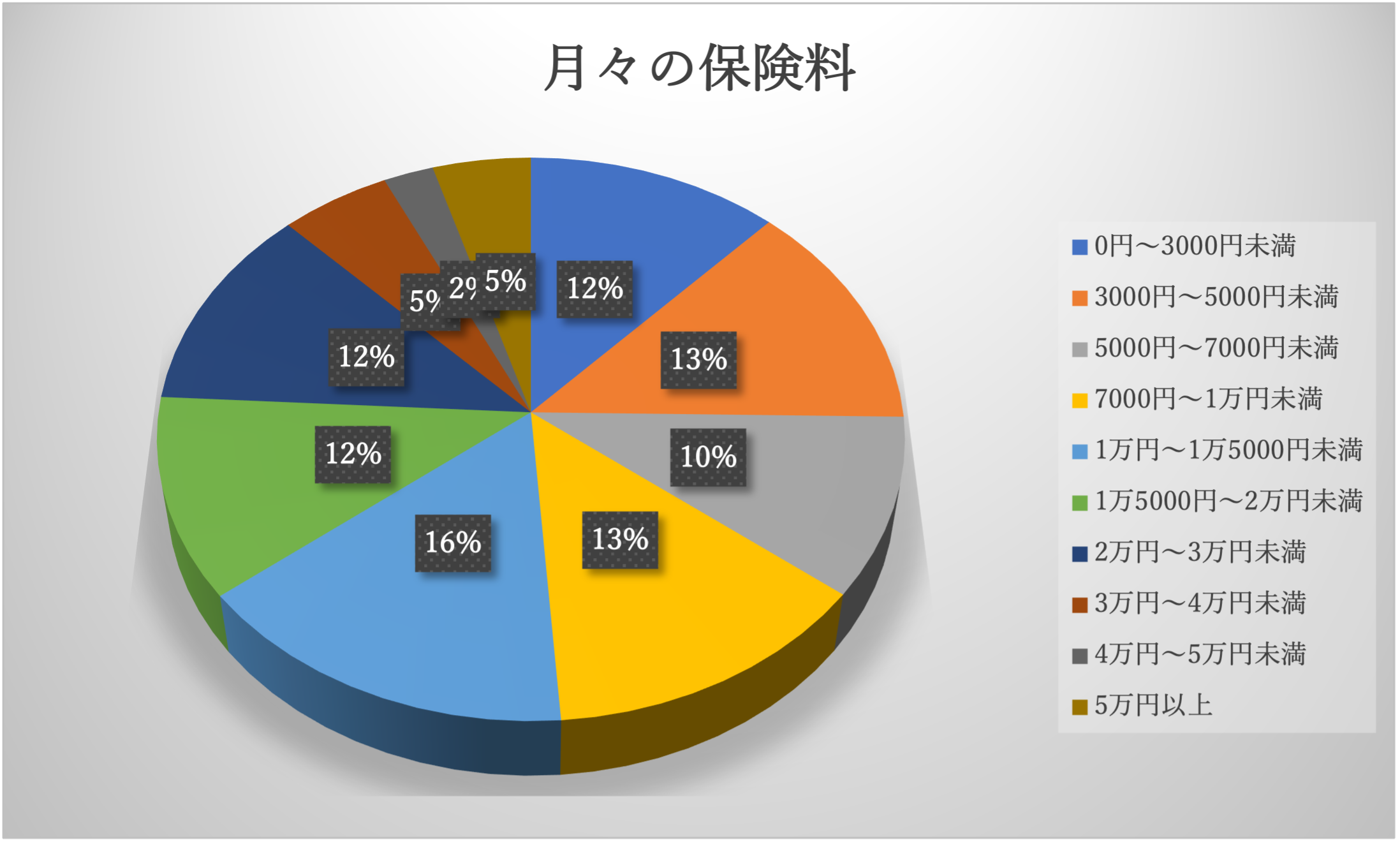

月々の保険料

Q. 民間の保険に月々払う保険料はどの程度ですか。

保険加入者に関して、月々の保険料の支払い約半数が1万円未満、3000円未満におさえている層も12%います。

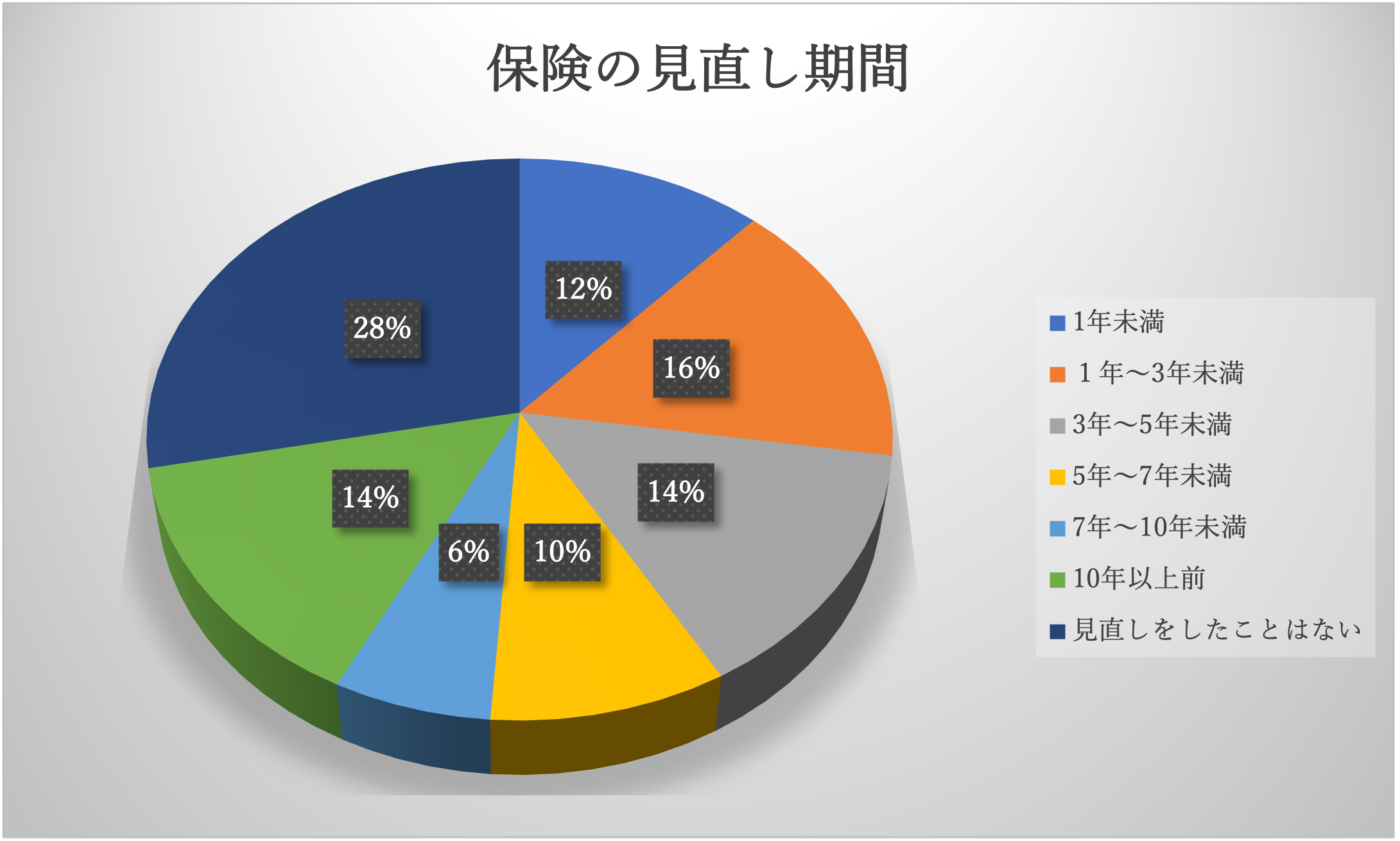

保険の見直し期間

Q. 最後に保険の見直しをしたのはいつですか。

保険を見直す期間は人によってことなりますが、加入から7年以内に約半数の人が保険の見直しを行っています。

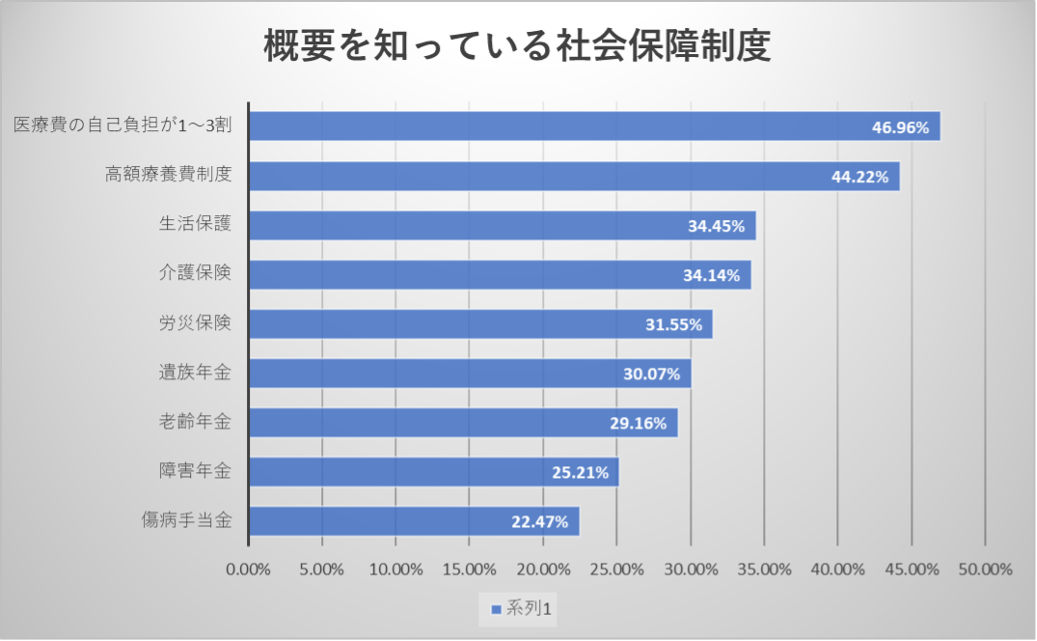

公的な社会保障制度への理解度

Q. 概要を知っている公的社会保障制度を選んでください。

公的社会保障制度に対して「知っている」と答えた割合はいずれも半数以下でした。日本においては医療費の自己負担額が1~3割で、高額な医療費には収入に応じた上限があるという認識がない人が半数以上です。特に年齢が低いほどその割合が低く「高額療養費制度を知っている」と答えた割合は20代男性18.4%、20代女性で22.0%と、公的な社会保障制度への理解が低いまま、民間の保険に加入している層が一定数いることが想定されます。保険加入の検討の際には、公的保障内容をまず把握してから、加入検討するほうが無難でしょう。

またクロス集計では「保険加入者のほうが、非加入者より公的な社会保障制度への理解度が高い」という傾向がでており、民間の保険加入検討を機に公的な制度への理解を深めていると想定されます。

オカネノホンネ編集部では、公的な社会保障制度に関する紹介記事も数多く掲載しています。以下の記事ではその中でも公的医療保険の制度と少子高齢化社会が進展する日本社会における今後の展望について解説しています。

▼記事情報

・タイトル:公的な医療保険制度の概要と展望、民間の医療保険の必要性について

・URL:https://okanenohonne.com/archives/1073

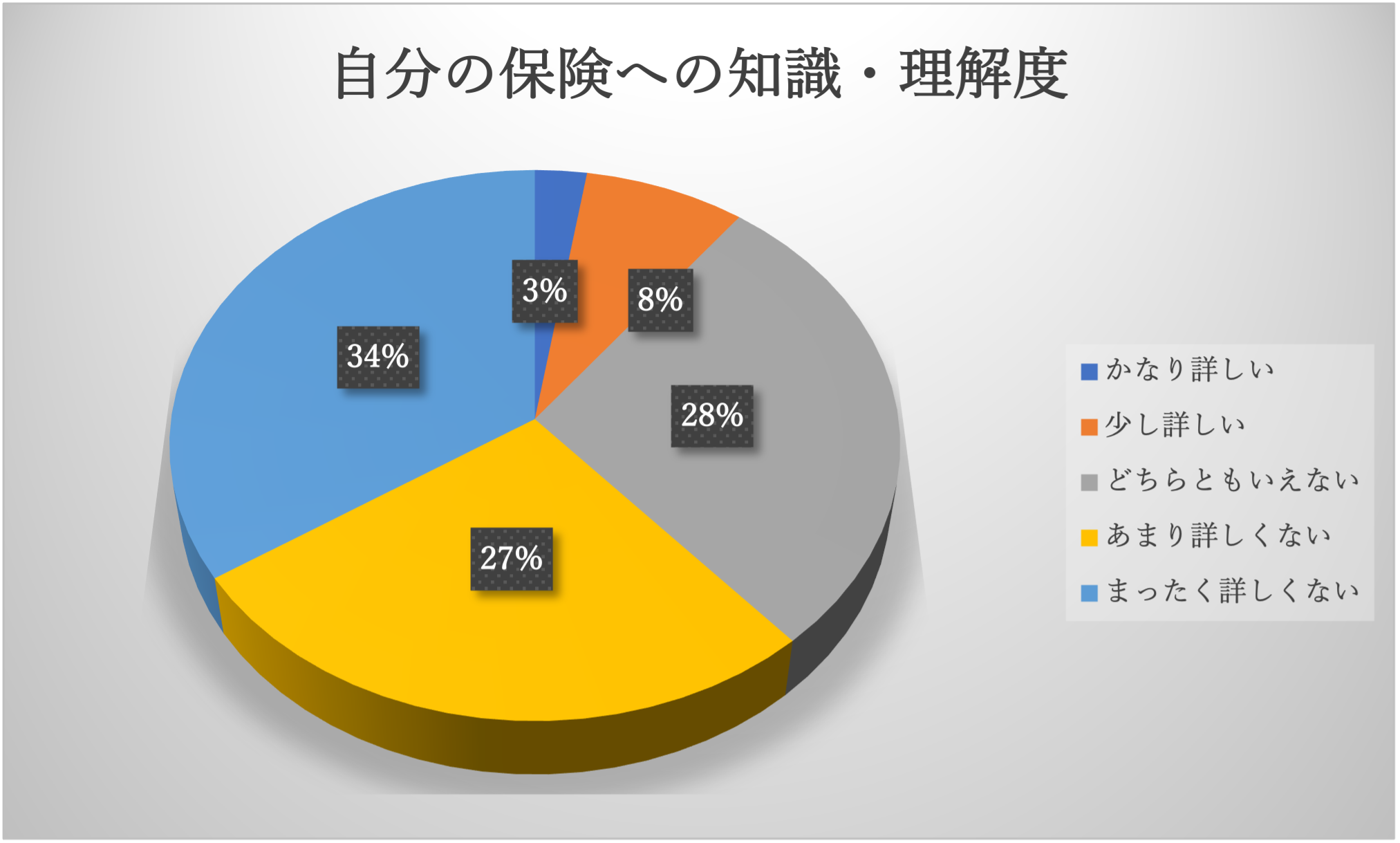

保険への理解度

Q. 保険への自分の知識・理解度はどの程度と考えますか。

約1割の人が自分は保険に対して詳しいと考え、約6割の人が保険に対して詳しくないと考えています。

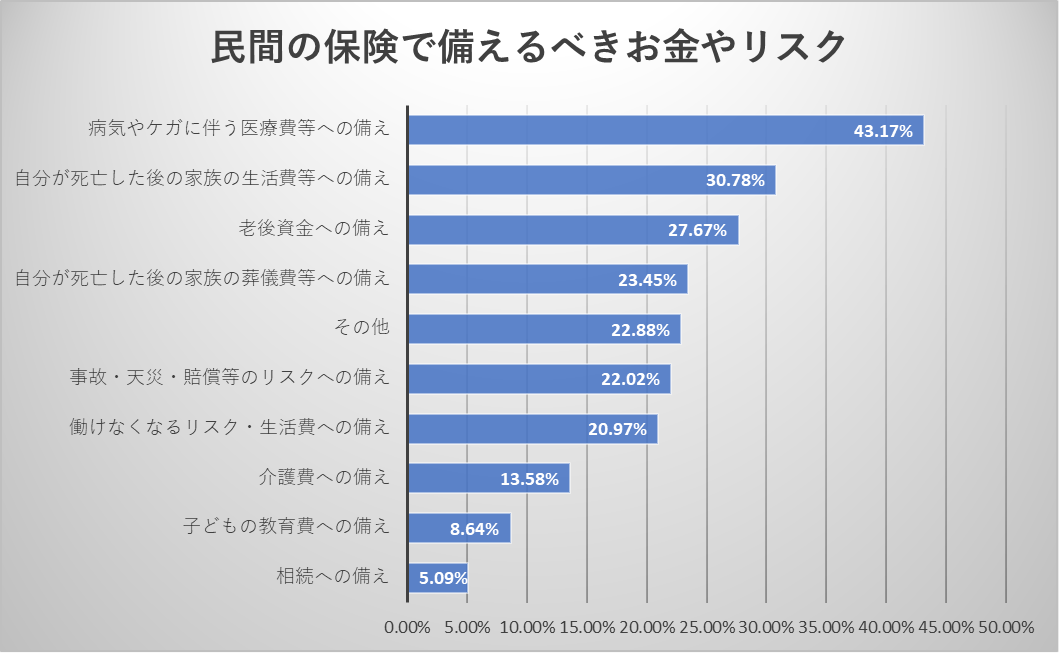

民間の保険で備えるべきお金やリスクについて

Q. 民間の保険で備えるべきお金やリスク等についてご自身の考えと一致するものをすべて選んでください。(複数回答可)

民間の保険で備えるべきリスクとしては

1位:病気やケガに伴う医療費等への備え

2位:自分が死亡した後の家族の生活費等への備え

3位:老後資金への備え

という結果でした。

そのように考える理由についてはそれぞれ以下のようなコメントがありました。

【病気やケガに伴う医療費等への備え】を選んだ人

・貯蓄がないから

・将来の国の手当に不安があるから

・もし病気になったらお金のことを気にせず治療したいから

・病気等で働けなくなった時に収入が完全に無くなると困るから

・病気で治療費や入院に掛かる費用が心配になるので、突然で慌てることが無いようにしたい

【自分が死亡した後の家族の生活費等への備え】を選んだ人

・死亡した時に家族に負担はかけたくない

・もしもの時の備えと自分がいなくなった時の遺族に残したい

・子どもの学びを保障したいし、家族に迷惑をかけたくない

・貯金ができてなくて子供たちの将来のためのお金が今は一番心配なので。

・子育てにはお金がかかるので貯蓄があっても不安

【老後資金への備え】を選んだ人

・公的年金だけでは老後生活できないから

・将来、年金受給年齢がどんどん遅くなっているので、不安しかない

・老後資金が必要だから

・年金等の今後を考えると、有る程度は自己防衛策が必要に思えるので

・公的年金制度に不安があるから

上記のコメントを見ると、医療制度や年金制度も含めた「漠然とした不安」が保険加入検討のきっかけとなっていることがわかります。一方で、民間の保険で備える場合、医療保険は「入院や手術」時に支給が限定されていたり、年金保険は支給回数が決まっているなど、保障は限定的な側面もあります。「本当に充分な保障・リスクヘッジになりえるか」という観点で加入を検討することは肝要でしょう。

オカネノホンネ編集部では、以下の記事で人生におけるリスクとお金の備え方に関して、保険と保険以外の資産形成についても言及しながら解説しています。

▼記事情報

・タイトル:人生のリスクと必要なお金の備え方

・URL:https://okanenohonne.com/archives/1458

住宅ローンの団信加入者における特約の保障有無

団信に特定疾病(ガン含む)に関する特約をつけている

54.6%

団信に特約はつけていない 45.4%

住宅ローンを組む際に、疾病への保障を民間の保険と団信の特約でどのように備えるか迷う人は少なくありません。団信に特定疾病の特約をつける人の割合は、全体の54.6%でした。

オカネノホンネ編集部では、住宅ローンの概要に関しても解説しています。

▼記事情報

・タイトル:住宅ローンをわかりやすく解説、おすすめ商品も紹介

・URL:https://okanenohonne.com/archives/1686

なお、本調査の内容や図の引用や転載は事前許諾不要で自由に行っていただいて構いません。

引用・転載の際には、本リリースのURLとオカネノホンネのサイトURL(https://okanenohonne.com/)を記載頂けますようお願いします。

■調査概要

調査内容 :保険に関する利用状況に関する調査

調査日 :2023年4月20日(火)

調査対象 :ECナビ会員の18歳以上の男女

調査回答数:10,569件

調査方法 :ECナビ会員を対象としたインターネット上のアンケート調査

■主要な調査結果

1)アンケートに回答したECナビ会員属性

・男性 56.57% 女性 41.21% 無回答 2.22%

・10代 0.29% 20代 7.40% 30代 13.80% 40代 20.23% 50代 28.31% 60代以上 29.96%

・自営業 5.83% 会社員 36.11% 公務員 2.60% 会社役員 3.08% 自由業 3.76% 専業主婦(夫)15.34% 学生 1.03% パート・アルバイト 12.69%その他 19.58%

・単身 22.93% 夫婦のみ、子どもなし 25.38% 夫婦と子ども 34.88% 片親と子ども 6.57% その他 10.26%

■『オカネノホンネ』について(https://okanenohonne.com/)

生きていく上で誰しもが向き合わなければいけないお金。オカネノホンネは「本音ベース」の金融商品情報を提供します。お金と将来のこと、どこよりもわかりやすく、正直に。あなたのお金の悩みに寄り添います。

お仕事のご相談や資料請求、

ご不明な点など、お気軽に

お問い合わせください